Блог им. EvgeniyPavlik |СВО продолжается, какие компании ВПК доступны инвесторам на Мосбирже?

- 17 февраля 2024, 09:22

- |

Пошёл тритий год СВО. Военные действия требуют не только серьезных капиталовложений, но и кучу разной военной технике, снаряжения, боеприпасов и другой продукции ВПК (военно-промышленного комплекса).

Отсюда может возникнуть идея инвестирования в компании ВПК или компании, которые связанны с выполнением оборонзаказов для военных.

В статье хочу рассмотреть компании, которые выполняют военно-промышленные заказы и доступны для российских инвесторов. А так же, сделать вывод, насколько покупка акций данных компаний перспективна.

Компании ВПК на фондовом рынке РФ

Компании, производящие оружие или военную технику, являются госсобственностью и их акции не доступны для частных инвесторов. Но, на российском фондовом рынке есть ряд эмитентов, которые так или иначе связанны с производством продукции для ВПК.

Это следующие компании:

- Корпорация ВСМПО-АВИСМА - производит титан для авиакосмической и военной отрасли.

- ПАО «Объединенная авиастроительная корпорация» (ОАК) - разрабатывает и производит авиационную технику.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 10 )

Блог им. EvgeniyPavlik |3,4 млн р. в дивидендных акциях! Выполнил 40% плана по годовому росту портфеля за 1.5 месяца!

- 16 февраля 2024, 13:43

- |

Продолжаю делиться своими результатами инвестирования в российский фондовый рынок. Сегодня мой портфель превысил 3.4 млн р!

Буквально за 1.5 месяцев, портфель прибавил почти 400 000р, на 1 января стоимость портфеля была 3 024 000р:

( Читать дальше )

Блог им. EvgeniyPavlik |Идеально диверсифицированный портфель акций РФ по секторам стоимостью менее 40 000р

- 29 января 2024, 13:16

- |

На нашем рынке торгуется 237 акций (обычных и привилегированных) от 194 российских компаний. Это относительно немного, к примеру, на рынке США торгуется около 4000 акций. Но, больше — не всегда лучше! И из 237 бумаг можно собрать хорошо диверсифицированный портфель, этим мы и займёмся в данной статье. Особенно актуальна эта информация будет для новичков.

Диверсификация по секторам экономики

Есть разные способы диверсифицировать свои инвестиции, я считаю, что диверсификация по секторам экономики является наиболее предпочтительной.

На нашем рынке можно выделить 10 секторов:

- Нефть и газ

- Финансы

- Металлургия

- ИТ

- Потребительский сектор

- Телекоммуникации

- Химия и нефтехимия

- Электроэнергетика

- Строительство

- Транспорт

Возьмём из каждого сектора по 1 самой лучшей, перспективной и прибыльной акции и составим инвестиционный портфель.

Нефть и газ

( Читать дальше )

Блог им. EvgeniyPavlik |Какие российские компании исторически объявляли о дивидендах в январе-феврале

- 14 января 2024, 19:41

- |

Заявления руководства компаний и рекомендации советов директоров о выплате дивидендов часто позитивно влияют на котировки акций.

( Читать дальше )

Блог им. EvgeniyPavlik |Стабильные дивидендные акции, которые не прекращали выплаты даже в кризисы

- 09 января 2024, 13:04

- |

Самый сложный период за последнее время для российской экономике был 2022 год, когда началось СВО и на нашу страну наложили санкции. Именно этот и следующий, 2023 годы стали показательными и по ним можно оценить прочность и стабильность бизнеса, а так же спрогнозировать поведение компаний при возможных кризисах в будущем.

Дивидендные аристократы фондового рынка РФ

Понятие «дивидендного аристократа» больше относится к американскому рынку, где такое звание присуждают компании, которая 25 лет выплачивает дивиденды без отмен. Наш рынок относительно молодой, считаю, что 10 лет стабильных выплат будет достаточно для присуждения российской компании статус «дивидендного аристократа»!

В 2022 году многие компании отменили дивиденды из-за неопределённости и сложности ведения бизнеса на фоне военных действий и санкций. Но, есть и те компании, которые, не смотря ни на что, продолжали зарабатывать и делиться своей прибылью с нами, инвесторами!

( Читать дальше )

Блог им. EvgeniyPavlik |Почему я жду роста рынка акций весной 2024 года🤔

- 24 декабря 2023, 17:13

- |

2023 был удачным для многих инвесторов и меня в том числе. Акции большинства российских компаний росли на фоне возврата к выплате дивидендов, адаптации бизнеса к санкциям и роста прибыли. Но, будет ли таким же удачным 2024 год❓

Мой прогноз на 2024 год🧐

Начало года может быть сложным для рынка из-за высокой ключевой ставки и неопределённости дальнейшей ДКП Центробанка. Но, во втором квартале я жду роста акций📈

Позитивные факторы для роста:

✅Ключевая ставка

Повышение ставки до 16% почти не оказало влияния на рынок. Инвесторы были готовы к такому повороту и теперь ждут начала её снижения. Думаю, что уже к концу весны могут появиться сигналы о снижении инфляции, смягчении риторики ЦБ и снижении ключевой ставки.

✅Дивиденды

Несомненно, весной позитивом для рынка будет объявление компаниями дивидендов под летний сезон.

По оценке аналитиков, общий объем дивидендов за 2024 год вырастет на 85% по сравнению с 2023 и составит ₽4,8 трлн. ( в 2023 году выплатили ₽2,6 трлн)

Меня, как дивидендного инвестора, это очень радует👍Жду роста дивидендной зарплаты💰

( Читать дальше )

Блог им. EvgeniyPavlik |С начала 2023 года ЦБ 4 раза повысил ключевую ставку, как реагировал на эти повышения рынок акций.

- 14 декабря 2023, 08:07

- |

Уже завтра будет очередное заседание ЦБ России, на котором могут повысить ключевую ставку в пятый раз за год.

Основная задача высокой ставке ЦБ заключается в снижении инфляции, которая устойчиво растёт с весны и почти не реагирует на все попытки правительства её обуздать.

С начала 2023 года ЦБ повышал ключевую ставку 4 раза, но практического эффекта на инфляцию это не оказало.

Почему очередное повышение ставке ЦБ может быть не эффективным?

Похоже, наше правительство просто действует по учебнику "инфляция растёт-повышаем ставку, инфляция падает-понижаем ставку".

Но, вся эта экономическая теория хорошо работает только в теории, в жизни нужно учитывать множество других важных факторов, которые влияют на экономику.

Наш внутренний рынок ограничен, на экспорт давят санкции, к тому же, в нашу экономику закрыт доступ нерезидентам, нам просто не хватает инвестиций. И повышение ставке не исправит эти ситуации, нужны какие то более серьезные действия, реформы.

( Читать дальше )

Блог им. EvgeniyPavlik |Выбираю компании из индекса МосБиржи, в которые хочу инвестировать 1 млн. рублей

- 29 августа 2023, 12:02

- |

Лето заканчивается, а с ним и мой вклад на депозите в СБЕРе, на котором лежит чуть больше 1 млн. рублей и я хочу эти деньги распределить по перспективным, дивидендным акциям из состава индекса МосБиржи.

Я положил деньги на вклад после продажи машины для того, чтобы решить, что делать с ними дальше. Подумав пару месяцев, я так и не нашёл каких-то более подходящих для меня финансовых инструментов, кроме акций.

Индекс МосБиржи

На нашем фондовом рынке (на МосБирже) в данный момент торгуется 231 акция российских компаний. Но не все эти акции перспективны и прибыльны, не все они имеют растущие котировки и не все выплачивают своим инвесторам дивиденды.

Я долгосрочный инвестор, в своей инвестиционной деятельности использую дивидендную стратегию. Поэтому, передо мной стоит задача отобрать акции тех компаний, которые в будущем могут вырасти и будут периодически приносить мне высокие дивиденды.

Для решения этой задачи я взял компании из состава индекса МосБиржи и провел анализ данных компаний на наличие перспектив в росте котировок и выбрал самые высокодоходные в плане дивидендов.

( Читать дальше )

Блог им. EvgeniyPavlik |Акции 1-го, 2-го и 3-го эшелона на фондовом рынке-что это за "эшелоны" и чем они отличаются друг от друга.

- 24 августа 2023, 09:40

- |

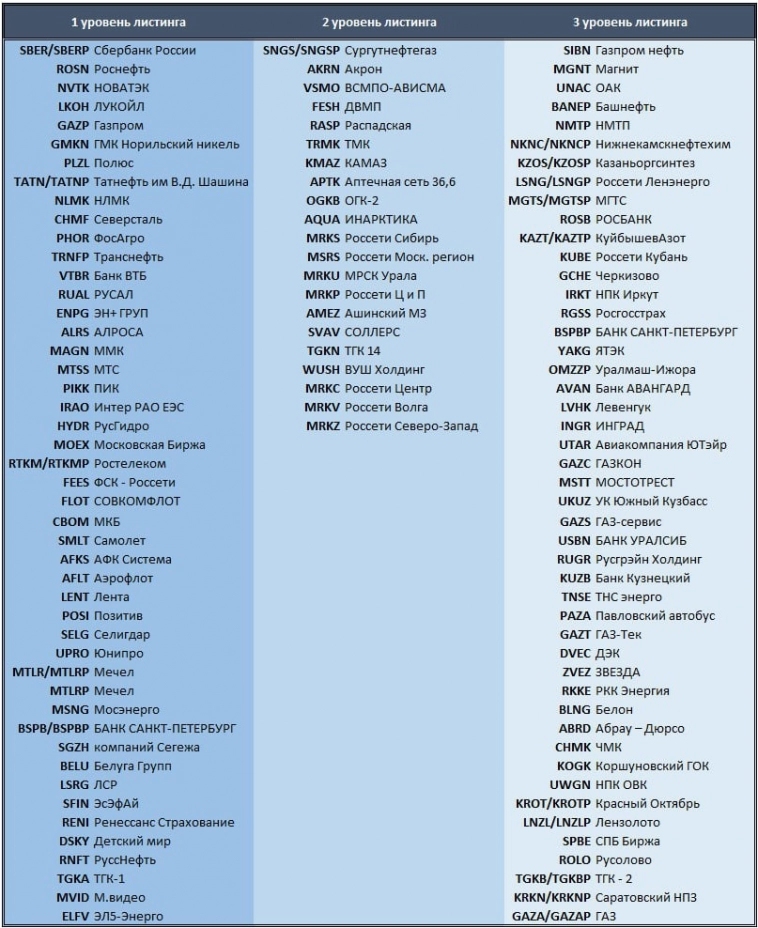

Все инвесторы знают или слышали понятие "акции первого эшелона" или "акции третьего эшелона". В этой статье я решил более подробно осветить тему эшелонов (уровней листинга) акций российского фондового рынка и объяснить, как бумаги попадают в тот или другой эшелон, а так же, чем они отличаются друг от друга.

Начну с определения самого слова «эшелон» — это французское слово, в переводе означает «лестница».

В русском языке это слово имеет два значения: эшелоном называют состав поезда, либо форму расположения войск.

На фондовом рынке существует уровни листинга, их 3. По сути, это и есть эшелоны, только листинг — более профессиональный термин, а эшелон — народный.

В последнее время на нашем фондовом рынке стали появляться так называемые «ракеты» в акциях 2 и 3 эшелона, бумаги некоторых компаний росли на сотни процентов за пару месяцев и даже дней, например:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс